|

||||

|

|

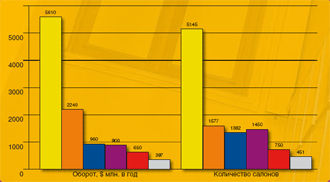

РЫНКИ: Прощай розница? Одной из ярких новостей сентября стало известие о приобретении ста процентов акций "Евросети" инвестиционной компанией ANN, контролируемой Александром Мамутом. В чем же дело, почему владельцы самой успешной розничной сети России по продаже мобильной техники решили от нее избавиться? Не станет ли это началом кардинальных изменений на отечественном рынке мобильного ритейла? Безусловно, истинную причину знают только совладельцы "Евросети" Евгений Чичваркин и Тимур Артемьев, а также покупатель всего пакета акций Александр Мамут. Мы же можем только делать те или иные предположения, основываясь на последних тенденциях в области мобильных розничных продаж. А тенденции эти не слишком обнадеживающие. В последнее время все игроки мобильного ритейла, будь то крупные брэнды вроде "Евросети" и "Связного" или более мелкие компании вроде "Альт-Телекома", DIXIS и "Беталинка", испытывают финансовые проблемы - все компании имеют существенный долг, что одним мешает развиваться, а другим - снабжать свои салоны товаром в достаточном количестве. Ситуация эта сложилась не вдруг. Началом кризиса можно считать август 2005 - март 2006 гг., когда со складов "Евросети" и других ритейлеров правоохранительные органы изъяли крупные партии сотовых телефонов и прочей цифровой техники. Эти события заставили всех крупных продавцов мобильной электроники пересмотреть схемы поставок на территорию России. Переход на "белые" каналы сразу повлек за собой увеличение закупочной цены аппаратов. А повысить стоимость телефонов для конечного покупателя не позволила конкуренция. Рынок розничных продаж уже тогда был перенасыщен, и для успешного противостояния соперникам ритейлеры были вынуждены продолжать снижать цены в ущерб собственной выгоде. Это привело к тому, что заработать на продажах телефонов стало очень сложно. По информации, полученной нами от бывшего руководителя розничной сети "Беталинк", установить высокую наценку не всегда удается даже на новинки: из-за быстрой смены модельного ряда торговая наценка сразу же снижается до 7–13% (а менее популярные модели могут продаваться и вовсе ниже себестоимости). Таким образом, ритейлерам нужно оперативно освобождать склады от залежей и пытаться выручить за них хоть какие-то средства, которые можно пустить на закупку новых моделей. Получается замкнутый круг. Еще один денежный ручеек в кассу сотовых ритейлеров - операторские отчисления за подключение новых абонентов - в последнее время тоже захирел. Как говорит генеральный директор Dixis Руслан Филатов, сейчас, когда выплаты операторов за подключение абонентов снизились, основную часть доходов сотовые сети получают от продажи телефонов, что замедляет оборачиваемость и снижает общую прибыль.  В подобной ситуации в более выгодном положении оказываются те компании (и "Евросеть" в их числе), которые вовремя подстраховались и включили в свой ассортимент не только мобильные телефоны, но и всевозможную цифровую технику, дополнительные услуги. Тем не менее, несмотря на развитие альтернативных направлений деятельности, долги компаний не уменьшаются. К примеру, из заявлений бывшего президента "Евросети" Алексея Чуйкина следует, что в конце 2007 года задолженность фирмы составляла около $840 млн. и с тех пор уменьшилась не сильно. Подобные проблемы наблюдаются и у других игроков на рынке мобильных розничных продаж, с той лишь разницей, что у кого-то долг меньше, у кого-то больше, но значительная долговая нагрузка, причем зачастую сопоставимая со стоимостью самой компании, есть у всех крупных ритейлеров! Проанализировав общую ситуацию, руководство "Евросети", похоже, сделало вывод, что без значительных финансовых вливаний со стороны справиться с кризисом невозможно, и стало вести переговоры о продаже компании. На роль покупателей как нельзя лучше подходят сотовые операторы, в первую очередь МТС и "Билайн", обладающие солидными финансовыми средствами и выражающие крайнюю заинтересованность в создании собственной сети розничных продаж. Зачем с кем-то делиться выручкой от проданных контрактов, когда ими можно торговать самому, была бы развита сеть точек сбыта по всей России?! К тому же сами операторы стали крайне зависимы от крупных розничных сетей, на чью долю приходятся массовые подключения. Строить с нуля собственную сеть продаж операторам непросто - ритейлеры потратили на это огромные ресурсы, которые они вкладывают в развитие каждый год. Покупка уже существующей компании, обладающей широчайшей розничной сетью по всей России, в этих условиях становится удачным выходом из положения. Пресс-секретарь МТС Ирина Осадчая прокомментировала ситуацию так: "Мы рассматриваем участие в капитале розничных сетей как один из вариантов развития. Вместе с тем у МТС сейчас полторы тысячи эксклюзивных салонов связи по всей России, и их количество будет только расти. Приобретение доли в ритейле не является для нас жизненно важным. Сотовые операторы по всему миру проявляют интерес к ритейлу: поставщики конкурируют за влияние в сетях дистрибуции. Для сотовых операторов дистрибуция и влияние на нее крайне важны. Кроме того, в условиях насыщенного рынка на первый план выходит качество обслуживания, уровень знания и пользования дополнительными услугами. Здесь ритейл имеет значительное влияние, поскольку является точкой прямого контакта с абонентами". Так или иначе, слухи о готовящемся приобретении сотовыми операторами крупных ритейлеров ходят на протяжении всего нынешнего года. В последнее время стало известно, что "Евросетью" заинтересовалась МТС, и, казалось бы, все шло к тому, что желтые салоны поменяют цвет на красный, но тут случился финансовый кризис. По-видимому, он и побудил руководство "Евросети" к активным действиям: компанию решили продать, не дожидаясь дальнейшего снижения капитализации.  Какие же выводы можно сделать из сложившейся ситуации? Скорее всего "Евросеть" через какое-то время перепродадут (разумеется, с выгодой) - например, той же МТС. Более интересна реакция на это событие рынка в целом. "Евросеть" - первая и яркая искра в цепной реакции, которая не замедлила последовать. Уже 24 сентября, спустя всего пару дней после официального известия о продаже "Евросети", в СМИ появилась новость: "Цифроград" продал 25% доли компании. По информации "Ведомостей", соинвестором сделки выступил Дмитрий Ивантер, который в конце прошлого года продал 50% холдинга Eventis Telecom миноритарию розничной сети "Лента" Глебу Огнянникову. Сотовый ритейлер Dixis тоже находится на стадии переговоров о продаже собственной сети. Пресс-секретарь компании Надежда Захарова подтвердила эту информацию, но от комментариев отказалась. Генеральный директор Dixis Руслан Филатов на пресс-конференции 24 сентября дал более развернутый ответ: "В сложившейся на рынке ситуации наша компания занимается поиском партнера для развития бизнеса. Это связано не с плохим финансовым положением Dixis, а с тенденциями развития рынка сотовой связи в целом по России". Имя предполагаемого партнера названо так и не было, однако многие прочат на роль покупателя "Мегафон". Итак, все крупные сети остро нуждаются в притоке денежных средств и готовы идти ради этого на крайние меры. В то же время количество покупателей, заинтересованных в розничных сетях и способных приобрести их вместе с обширным долгом, невелико. Да и привлекательных розничных сетей не так уж много. Не означает ли это, что в ближайшее время в России установится западная модель продаж мобильной техники, где балом правят сотовые операторы и именно они формируют ассортимент предлагаемых вместе с контрактами трубок и дополнительных услуг? Посмотрим. Видимо, ждать ответа на этот вопрос осталось недолго. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Верх |

||||

|

|

||||