|

||||

|

|

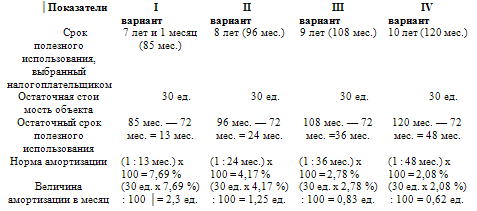

Глава 1. Понятие основных средств и задачи их учета. Классификация основных средств 1.1. Понятие основных средств Порядок бухгалтерского учета основных средств регулируется двумя документами: – ПБУ 6/01 «Учет основных средств», утвержденным Приказом Минфина России от 30.03.2001 N 26н; – Методическими указаниями по бухгалтерскому учету основных средств, утвержденными Приказом Минфина России от 13.10.2003 N 91н. В целях налогообложения прибыли, правила бухгалтерского учета основных средств не применяются, поскольку в гл. 25 НК РФ содержатся специальные правила налогового учета операций с основными средствами. По многим вопросам правила налогового учета основных средств совпадают с правилами, установленными бухгалтерским законодательством. Однако есть и принципиальные отличия, которые неизбежно приводят к расхождению данных бухгалтерского и налогового учета. До 1 января 2006 г к основным средствам относилась только та часть имущества, которая использовалась организацией в течение длительного времени (более 12 месяцев) в производственной деятельности (при производстве продукции, выполнении работ, оказании услуг) либо для управленческих нужд организации. В соответствии с Планом счетов активы, являющиеся основными средствами, отражались на счете 01 «Основные средства». Если же организация приобретала активы исключительно с целью получения дохода от сдачи их в аренду, то такие активы основными средствами не признавались. Они выделялись в отдельную группу – доходные вложения в материальные ценности. Для учета таких активов Планом счетов был предусмотрен специальный счет 03 «Доходные вложения в материальные ценности». С 1 января 2006 г. вступили в силу изменения, внесенные Приказом Минфина России от 12.12.2005 г. N 147н. (зарегистрирован в Минюсте России 16 января 2006 г., регистрационный номер 7361) в Положение по бухгалтерскому учету «Учет основных средств» (далее – ПБУ 6/01), утвержденное Приказом Минфина России от 30.03.2001 г. N 26н (с изм. от 18.05.2002 г. N 45н). В новой редакции ПБУ 6/01 изменена формулировка необходимых и достаточных условий, при которых актив принимается к учету в качестве основных средств. Согласно новой редакции п. 4 ПБУ 6/01 основными средствами признаются активы, предназначенные для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации, а также активы, предназначенные для предоставления организацией за плату во временное владение и пользование или во временное пользование. Таким образом, с 1 января 2006 г. доходные вложения в материальные ценности также признаются основными средствами, т. е. основными средствами признаются не только активы, учитываемые на счете 01, но и активы, учитываемые на счете 03. При этом порядок отражения активов, относимых к основным средствам, на счетах бухгалтерского учета не изменился: активы, предназначенные для использования в производственной деятельности (при оказании услуг, выполнении работ, для управленческих нужд), принимаются к учету на счете 01 «Основные средства»; активы, предназначенные для предоставления за плату во временное владение и пользование или во временное пользование, принимаются к учету на счете 03 «Доходные вложения в материальные ценности». Следует обратить внимание на то, что включение имущества, отражаемого на счете 03, в состав основных средств автоматически включает его и в налоговую базу по налогу на имущество организаций. Изменения в ПБУ 6/01 привели к тому, что с 1 января 2006 г. имущество, учитываемое на счете 03, попадает под обложение налогом на имущество. В первую очередь это изменение касается, конечно же, лизинговых компаний, которые наиболее активно используют счет 03 (на нем отражается стоимость лизингового имущества). Итак, с 1 января 2006 г. остаточная стоимость активов, учтенных на счете 03, должна включаться в налоговую базу по налогу на имущество всеми организациями. Это значит, что при расчете налоговой базы по налогу на имущество в 2006 г. в нее необходимо включить имущество, учтенное на счете 03. При этом не имеет значения, когда это имущество было приобретено (принято к учету) до 1 января 2006 г. или после этой даты (Письмо Минфина России от 14.02.2006 N 03-06-01-04/36). Для целей налогообложения прибыли, при отнесении имущества к основным средствам, налогоплательщикам необходимо руководствоваться нормами гл. 25 НК РФ. Требования, которые закреплены в ст. 256 и 257 НК РФ, практически не отличаются от критериев, установленных бухгалтерским законодательством. Принятие к учету в качестве основных средств означает, что формирование стоимости основного средства закончено, и производится перевод фактических затрат с кредита счета 08 в дебет счета учета основных средств (п. 27 Методических указаний). Изменения редакции п. 4 ПБУ 6/01 позволяют делать бухгалтерскую запись Д-т 01 К-т 08 не в момент ввода в эксплуатацию (так поступают многие). Такая запись производится в момент, когда объект готов к эксплуатации, и никакие дополнительные действия над ним производить не нужно, в связи, с чем объект может находиться в запасе до того момента, когда возникнет необходимость использовать его в производстве. Поэтому нет смысла называть незавершенными капитальными вложениями то, что фактически является основным средством. Машины и оборудование, не требующие монтажа, а также требующие монтажа, но предназначенные для запаса (резерва), принимаются к бухгалтерскому учету в качестве основных средств на основании утвержденного руководителем акта приемки-передачи основных средств. Следовательно, такие основные средства числятся в запасе на счете 01 «Основные средства», что предусмотрено Планом счетов. Сказанное относится и к автомобилям, по которым документы с целью получения номеров переданы на государственную регистрацию в соответствующую инспекцию ГИБДД. Важность соблюдения данного правила вызвана тем, что методологические нарушения учета ведут к занижению налога на имущество организации, налоговой базой которого является остаточная стоимость основных средств. 1.2. Инвентарный объект Единицей бухгалтерского учета основных средств является инвентарный объект. Порядка определения инвентарного объекта основных средств изменения также коснулись. Изменения связаны с тем, что на практике довольно часто возникают ситуации, когда один объект основных средств состоит из несколько частей. Из п. 6 ПБУ 6/01. следует, что отдельные части (приспособления, принадлежности) признаются единым инвентарным объектом, если они могут выполнять свои функции только в едином комплексе. Наверное, каждая организация столкнулась с проблемой выбора, к примеру, при учете компьютеров, как же учитывать его составные части (монитор, клавиатуру, мышь, принтер), каждый в отдельности или вместе. Проблема обострялась возможностью списания на затраты малоценных частей в полном размере в момент ввода их в эксплуатацию, а налоговые органы были против учета компьютеров по частям, поскольку это вело к недоплате налога на прибыль и имущество. На этом основании, на практике, налоговые органы настаивают на том, что, например, при приобретении компьютера по частям (отдельно системный блок, монитор, клавиатура, мышь) организация должна сформировать единый инвентарный объект, состоящий из всех этих частей. Учитывать каждую часть как отдельный инвентарный объект основных средств нельзя. Новой редакцией п. 6 ПБУ 6/01 предусмотрено, что в качестве самостоятельного инвентарного объекта учитываются части, сроки полезного использования которых существенно отличаются. На наш взгляд, говорить о существенном различии сроков полезного использования можно в том случае, если в соответствии с Классификацией основных средств (утв. Постановлением Правительства РФ от 01.01.2002 N 1) отдельные части объекта попадают в разные амортизационные группы. Если же все части объекта включены в одну амортизационную группу, то, ни о каком «существенном отличии» сроков полезного использования речи быть не может, даже если организация самостоятельно установит по этим частям разные сроки полезного использования. 1.3. Условия принятия активов к бухгалтерскому учету в качестве основного средства Согласно новой редакции п. 4 ПБУ 6/01, имущество учитывается в составе основных средств организации при единовременном выполнении следующих условий: имущество используется в производстве продукции при выполнении работ или оказании услуг, либо для управленческих нужд организации, либо для предоставления организацией за плату во временное владение или во временное пользование; имущество используется в течение длительного времени, (продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев); организацией не предполагается последующая перепродажа данного имущества; 4) имущество способно приносить организации экономические выгоды (доход) в будущем. 1.4. Особенности принятия объекта к бухгалтерскому учету в качестве основного средства некоммерческой организацией Некоммерческие организации – это юридические лица, для которых извлечение прибыли не является основной целью их деятельности и которые не распределяют полученную прибыль между участниками (ст. 50 ГК РФ). Некоммерческие организации могут осуществлять предпринимательскую деятельность лишь для достижения целей, ради которых они созданы (п. 2 ст. 24 Федерального закона от 12.01.1996 г. N 7-ФЗ «О некоммерческих организациях»). Изменения, внесенные в ПБУ 6/01, уточняют, что же у них можно считать основными средствами. Получаемые доходы от предпринимательской деятельности после налогообложения являются источником формирования имущества некоммерческой организации и источником осуществления уставной деятельности в соответствии со сметой. Минфин РФ в письме от 31.07.2003 г. N 16-00-14/243 сообщил, что получаемые доходы после налогообложения отражаются в бухгалтерском учете некоммерческих организаций на счете 86 «Целевое финансирование» в корреспонденции с дебетом счета 84 «Нераспределенная прибыль (непокрытый убыток)». И говорить о том, что источником приобретения основных средств некоммерческой организации выступила прибыль от коммерческой деятельности, не совсем корректно. В новой редакции п. 4 ПБУ 6/01 дополнен критерием признания объектов основных средств для некоммерческих организаций. Таким критерием, теперь является использование актива для достижения целей создания некоммерческой организации, управленческих нужд или в коммерческих целях. Помимо этого, должны обеспечиваться и дополнительные условия – объект должен быть предназначен для использования в течение срока, превышающего 12 месяцев, и не должна предполагаться его дальнейшая перепродажа. В соответствии с п. 17 ПБУ 6/01, по объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете 010 «Износ основных средств» обобщается информация о суммах износа. Износ начисляется линейным способом в соответствии с п. 19 ПБУ 6/01. Данная норма распространяется на основные средства, учтенные на балансе некоммерческой организации. При этом не имеет значения, для какой деятельности, уставной или предпринимательской, некоммерческая организация использует основные средства. Начислять износ по основным средствам некоммерческая организация должна только линейным способом. При этом принимается в расчет первоначальная стоимость объекта и норма амортизации, исчисленная исходя из установленного организацией срока его полезного использования. О том, что некоммерческие организации должны ориентироваться на срок полезного использования объектов, а не на нормы амортизационных отчислений, как сказано в п. 49 Методических указаний. Следует заметить, что из текста п. 17 ПБУ 06/01 исключено положение о том, что износ следовало начислять в конце отчетного года. Следовательно, теперь они могут рассчитывать суммы износа ежемесячно. Внесение этого изменения снимает вопросы определения налоговой базы по налогу на имущество некоммерческих организаций, поскольку начисление износа раз в год вызывало проблемы по его начислению. В соответствии со ст. 375 НК РФ, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется, как разница между их первоначальной стоимостью и величиной износа, исчисляемого по установленным нормам амортизационных отчислений для целей бухгалтерского учета. 1.5. Классификация основных средств по ОКОФ Классификация основных средств, включаемых в амортизационные группы (далее – Классификация), утверждена постановлением Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы» и состоит из десяти амортизационных групп. Классификация предназначается для обязательного использования всеми организациями независимо от форм собственности при начислении амортизации и износа основных средств на основе Классификации. Организация должна присвоить каждой единице амортизируемых основных средств код, соответствующий нижнему уровню классификационного деления, согласно Общероссийскому классификатору основных фондов, утвержденному постановлением Госстандарта России от 26.12.1999 г. N 359. Указанная Классификация может использоваться для целей бухгалтерского учета. В соответствии с Общероссийским классификатором основных фондов в бухгалтерском учете к основным средствам относятся: здания; сооружения; рабочие и силовые машины и оборудование; измерительные и регулирующие приборы и устройства; вычислительная техника; транспортные средства; инструмент; производственный и хозяйственный инвентарь и принадлежности; рабочий, продуктивный и племенной скот; многолетние насаждения; внутрихозяйственные дороги и прочие соответствующие объекты; капитальные вложения на коренное улучшение земель; капитальные вложения в арендованные объекты основных средств; земельные участки и объекты природопользования. К основным средствам не относятся: предметы, служащие менее 1 года; предметы дешевле 20000 рублей; орудия лова; инструменты целевого назначения; специальная и фирменная одежда и обувь; постельные принадлежности; временные сооружения; молодняк, подопытные животные; многолетние насаждения в питомниках. Пример: Объект основных средств имеет стоимость 90 ед. Согласно Классификации данный объект относится к пятой группе – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно. При начислении амортизации по данному объекту после 1 января 2002 года может быть выбран любой вариант срока полезного использования в месячном исчислении в пределах, установленных для этой группы, начиная с 7 лет и одного месяца (85 месяцев) и заканчивая 10 годами (120 месяцев). Возможные варианты выбора сроков полезного использования представлены в таблице.  Данный документ содержит сроки, в течение которых следует амортизировать то или иное основное средство для целей налогообложения прибыли. При этом дополнительного обоснования выбора того или иного конкретного срока эксплуатации, принятого для объекта, не требуется. Согласно Постановлению N 1, все амортизируемые основные средства объединены в десять амортизационных групп: – первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно; – вторая группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно; – третья группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно; – четвертая группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно; – пятая группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно; – шестая группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно; – седьмая группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно; – восьмая группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно; – девятая группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно; – десятая группа – имущество со сроком полезного использования свыше 30 лет. Если основное средство не поименовано ни в одной из амортизационных групп, установленных Классификацией основных средств, то налогоплательщик устанавливает срок полезного использования на основании рекомендаций завода-изготовителя или в соответствии с техническими условиями. 1.6. Малоценные основные средства стоимостью не более 20 тыс. руб До 1 января 2006 г. действовала норма, которая позволяла организациям списывать объекты основных средств стоимостью не более 10000 руб. за единицу на затраты в полном объеме по мере отпуска их в производство и эксплуатацию. Указанная норма реализовывалась следующим образом. Приобретаемые объекты основных средств принимались к бухгалтерскому учету на счете 01 в общеустановленном порядке (с оформлением всех необходимых первичных документов по учету основных средств), а затем их стоимость в полном объеме списывалась на счета учета затрат. На практике применялись два варианта списания стоимости «малоценных» основных средств на счета учета затрат: либо непосредственно с кредита счета 01, либо путем начисления амортизации в размере 100 % стоимости объекта в корреспонденции с кредитом счета 02. Организация могла выбрать любой вариант, закрепив его в Приказе об учетной политике для целей бухгалтерского учета. Приказом Минфина России от 12 декабря 2005 г. N 147н появилась новая норма, которая разрешает организациям отражать в учете активы, в отношении которых выполняются предусмотренные в п. 4 ПБУ 6/01 условия принятия их к бухгалтерскому учету в качестве основных средств и стоимостью не более 20000 рублей (точный лимит устанавливается учетной политикой), в составе материально производственных запасов (п. 5 ПБУ 6/01). Внесенные изменения в ПБУ 6/01 «Учет основных средств» (далее – Положение или ПБУ), упрощают работу с активами первоначальной стоимостью не более 20000 рублей. Такие активы разрешено учитывать в составе материально-производственных запасов, не затрагивая основные средства. При учете основных средств стоимостью менее 20000 рублей необходимо соблюдать следующие особенности: 1. Организация может установить любой размер стоимости, но не выше 20000 руб. за единицу. Лимит стоимости «малоценных» основных средств, которые организация будет учитывать в особом порядке, необходимо утвердить в Приказе об учетной политике для целей бухгалтерского учета на 2006 г. 2. «Малоценные» основные средства (стоимостью в пределах лимита, установленного учетной политикой организации), в отличие от прежнего порядка, теперь учитываются не на счете 01, а на счете 10 «Материалы» (для их учета следует выделить на счете 10 отдельный субсчет). Поэтому на них уже не нужно оформлять первичные документы, предназначенные для отражения операций с основными средствами. 3. Новые правила распространяются только на те «малоценные» основные средства, которые приобретены (приняты к учету) после 1 января 2006 г. В отношении основных средств, принятых к учету до 1 января 2006 г., сохраняется прежний порядок бухгалтерского учета (тот, который действовал на дату их принятия к учету). Малоценные основные средства стоимостью не более 20000 рублей приходуются следующей проводкой: Д-т 10 К-т 60 Для списания этих ценностей необходимо сделать следующую запись: Д-т 20, 23, 25 К-т 10 Введенная норма носит разрешительный характер, поэтому организация самостоятельно в учетной политике определяет, учитывать такие объекты в составе основных средств на счетах 01 и 03 или в составе материально-производственных запасов на счете 10 «Материалы». Порядок списания основных средств необходимо отразить в учетной политике (п. 5 ПБУ 6/01). В соответствии с п. 16 ПБУ 1/98 учетную политику можно изменить, и в ней снизить лимит стоимости списываемых активов (скажем, взять не 20000 рублей, а 10000), но тогда неизбежно возрастет налог на имущество. При этом для обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением. Минфин России запретил вводить новые лимиты на имущество, приобретенное до 2006 года (письмо от 18 октября 2002 г. N 16-00-14/403), так как приказ о новшествах действует только с 2006 года, а приобретенное имущество к этой дате уже было оприходовано. Малоценные основные средства стоимостью не более 20000 рублей хотя и соответствуют признакам основных средств (п. 4 ПБУ 6/01), но отражаются в материальных запасах. На них не надо оформлять акт приема-передачи, инвентарную карточку, другие документы, утвержденные постановлением Госкомстата России от 21 января 2003 г. N 7. Однако при операциях с основными средствами стоимостью от 10000,01 рубля до 20000 рублей включительно неизбежны расхождения между бухгалтерским и налоговым учетом. Пример: ООО «Эфа» приобрело станок стоимостью 18000 руб. (без НДС). Для налогообложения амортизация начисляется четыре года по 375 руб. в месяц (18000 руб.: 4 года: 12 мес.). В бухучете все 18000 руб. включаются в затраты, как только техника передана в эксплуатацию. При этом появляется отложенный налоговый актив: Д-т 09 К-т 68 - 4320 руб. (18000 руб. х 24 %) – отражаем отложенный налоговый актив. В следующем месяце предприятие впервые определит налоговую амортизацию (п. 2 ст. 259 НК РФ). В бухучете расходов нет и надо учесть разницу: Д-т 68 К-т 09 - 90 руб. (375 руб. х 24 %) – уменьшен отложенный налоговый актив. Такая проводка выполняется каждый месяц в течение четырех лет. Если же основное средство выбывает раньше, то при этом списываются остатки отложенного налогового актива. Если организация решает учитывать активы стоимостью в пределах лимита в составе материально-производственных запасов, то в учетной политике организации должен быть отражен не только сам факт этого выбора, но и размер данного лимита. Изменений в гл. 25 НК РФ не внесено, имущество, первоначальная стоимость которого не превышает 10000 руб., в целях исчисления налога на прибыль не включается в состав амортизируемого имущества (п. 1 ст. 256 НК РФ), а стоимость активов до 10000 руб. включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ). Поэтому по данному положению может возникать необходимость применять нормы ПБУ 18/02 «Учет расчетов по налогу на прибыль», утв. приказом Минфина РФ от 19 ноября 2002 г. N 114н. В целях исключения разниц организация имеет право установить иной лимит малоценных основных средств (но не более 20000 руб.) и закрепить его в своей учетной политике. Если выбран лимит более 10000 руб., но не более 20000 руб., то необходимо отразить вычитаемые временные разницы, которые ведут к образованию отложенных налоговых активов в соответствии с требованиями. Если «малоценные» основные средства учитываются в составе материалов, то по ним не оформляются формы первичных учетных документов по учету основных средств. В частности, не оформляются утвержденные постановлением Госкомстата России от 21.01.03 г. N 7 форма N ОС-1 при приеме-передаче основных средств, форма N ОС-2 при внутреннем перемещении объектов, форма N ОС-4 при их выбытии, не открывается инвентарная карточка учета основных средств (форма N ОС-6) и т. д. Это значительно сокращает документооборот. Оформление первичных документов по приходу и расходу материалов определено в Методических указаниях по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 N 119н. Согласно п. 97 и п. 98 этого документа, первичный отпуск со складов в подразделения организации и на рабочие места осуществляется на основании первичных документов унифицированной формы. В них обязательно указание наименования материала, количества, цены (учетной цены), суммы, а также назначения: номер (шифр) и (или) наименование заказа (изделия, продукции), для изготовления которого отпускаются материалы, либо номер (шифр) и (или) наименование затрат. Если указание назначения затрат отсутствует, то отпуск материалов учитывается, как внутреннее перемещение, а сами материалы считаются в подотчете у получившего их подразделения. В таком случае на фактически израсходованные материалы подразделение – получатель материалов составляет акт расхода, в котором указывается наименование, количество, учетная цена и сумма по каждому наименованию. В то же время, если организация принимает решение не вводить стоимостный лимит при принятии объектов к бухгалтерскому учету в качестве основных средств, то вне зависимости от их стоимости списание таких объектов должно производиться в общеустановленном порядке. Пример: В феврале 2006 года организация приобрела компьютер стоимостью 15000 руб. НДС для упрощения рассматривать не будем. В учетной политике организация определила, что основные средства, стоимостью до 20000 руб., учитываются на счете 10 «Материалы» субсчет 12 «Основные средства стоимостью до 20000 руб. на складе» и 10–13 «Основные средства стоимостью до 20000 руб. в эксплуатации». По кредиту субсчета 10–13 отражается погашение (перенос) стоимости малоценных основных средств на себестоимость продукции (работ, услуг) в корреспонденции с дебетом счетов учета затрат в размере 100 % в момент их отпуска. При этом оформляется требование-накладная унифицированной формы М-11. Согласно п. 49 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 г. N 119н, вместо приходного ордера, приемка и оприходование малоценных основных средств может оформляться проставлением на документе поставщика штампа, в оттиске которого содержатся те же реквизиты, что и в приходном ордере. В этом случае заполняются реквизиты указанного штампа, и ставится очередной номер приходного ордера. Такой штамп приравнивается к приходному ордеру. Для обеспечения контроля за сохранностью этих объектов в производстве или при эксплуатации ведется их количественный учет. В момент утверждения акта о выбытии основных средств стоимостью менее 20000 руб., форма которого утверждена в качестве приложения к учетной политике организации, осуществляется списание их с баланса в аналитическом учете. Для целей налогового учета организация установила, что срок полезного использования компьютера составляет 40 месяцев. В момент приобретения компьютера в феврале 2006 г. на основании штампа на накладной поставщика осуществлена бухгалтерская запись: Д-т 10 субсчет 12 «Основные средства стоимостью до 20000 руб. на складе» К-т 60 «Расчеты с поставщиками и подрядчиками» – 15000 руб. – оприходован компьютер. На основании требования-накладной унифицированной формы М-11 об отпуске компьютера на нужны управления: Д-т 26 «Общехозяйственные расходы» К-т 10 субсчет 13 «Основные средства стоимостью до 20000 руб. в эксплуатации »– 15000 руб. – списана стоимость компьютера в момент отпуска на управленческие нужды в размере 100 % стоимости; Д-т 09 субсчет «Отложенный налоговый актив по основным средствам до 20000 руб.» К-т 68 субсчет «Расчеты по налогу на прибыль»– 3600 руб. (15000 х 24 %) – учтен отложенный налоговый актив по компьютеру. Начиная с марта 2006 г. начисления амортизации в налоговом учете составят 375 руб. = 15000/40 мес. Поэтому сформированные отложенные налоговые активы будут погашаться в течение 40 месяцев по 90 руб. (3600 руб. / 40 мес.) бухгалтерской записью: Д-т 68 субсчет «Расчеты по налогу на прибыль» К-т 09 субсчет «Отложенный налоговый актив по основным средствам до 20000 руб.»– 90 руб. (375 х 24 %) – погашен отложенный налоговый актив по компьютеру. В момент утверждения акта о выбытии компьютера организация оформит его выбытие с баланса следующей записью: Д-т 10 субсчет 13 «Основные средства стоимостью до 20000 руб. в эксплуатации» К-т 10 субсчет 12 «Основные средства стоимостью до 20000 руб. на складе» – 15000 руб. – компьютер выбыл из эксплуатации. Обратите внимание, что в новой редакции п. 18 ПБУ 6/01 исключен последний абзац. Он предусматривал, что объекты основных средств стоимостью не более 10000 руб. за единицу или иного лимита, установленного в учетной политике исходя из технологических особенностей, а также приобретенные книги, брошюры и т. п. издания, разрешается списывать на затраты по мере отпуска их в производство или эксплуатацию. Поэтому наконец-то утихнет спор о том, где же учитывать книги, брошюры, журналы при отсутствии библиотечного фонда. Видимо, большинство бухгалтеров решат все-таки учесть их в составе материалов, и погасят их стоимость в момент приобретения. Пример: В соответствии с учетной политикой организации на 2005 г. основные средства стоимостью не более 10000 руб. за единицу списывались на расходы в момент ввода в эксплуатацию. В 2006 г. в связи с внесением изменений в ПБУ 6/01 организация внесла изменения в Приказ об учетной политике на 2006 г., согласно которым активы, соответствующие требованиям, предъявляемым к основным средствам, стоимостью не более 20000 руб. за единицу учитываются в составе материально-производственных запасов. В декабре 2005 г. организация приобрела для бухгалтерии принтер стоимостью 12000 руб. (без НДС). По правилам, действовавшим в 2005 г., организация приняла его в декабре к учету в составе основных средств: Д-т счета 08 К-т счета 60 – 12000 руб. – отражено приобретение принтера; Д-т счета 01 К-т счета 08 – 12000 руб. – принтер принят к учету в составе основных средств. При принятии принтера к учету организация определила срок его полезного использования – 40 месяцев, метод начисления амортизации, линейный. Начиная с января 2006 г. организация должна ежемесячно начислять по этому принтеру амортизацию в размере 300 руб.: Д-т счета 26 (44) К-т счета 02 – 300 руб. – отражена сумма амортизации за месяц. Изменившиеся с 2006 г. правила бухгалтерского учета основных средств не влияют на порядок начисления амортизации по принтеру, приобретенному в декабре 2005 г., – амортизацию по нему нужно начислять до тех пор, пока остаточная стоимость принтера не станет равной нулю либо он не будет списан с баланса. В январе 2006 г. организация приобрела для бухгалтерии копировальный аппарат стоимостью 14000 руб. (без НДС). В соответствии с учетной политикой на 2006 г. организация принимает копировальный аппарат к учету в составе материально-производственных запасов: Д-т счета 10 «Малоценные ОС» К-т счета 60 – 14000 руб. – принят к учету приобретенный копировальный аппарат. Ввод копировального аппарата в эксплуатацию отражается проводкой: Д-т счета 26 (44) К-т счета 10 – 14000 руб. – стоимость копировального аппарата списана на затраты. Итак, организация теперь может установить в учетной политике лимит отнесения активов к материально-производственным запасам в размере 20000 руб. В этом случае активы стоимостью не более 20000 руб. фактически будут выведены из-под обложения налогом на имущество. Так, в рассмотренном выше примере остаточная стоимость принтера будет участвовать в формировании налоговой базы по налогу на имущество, а копировального аппарата – нет. С другой стороны, нужно учитывать, что в целях налогообложения прибыли лимит отнесения предметов к основным средствам составляет 10000 руб. В налоговом учете основные средства первоначальной стоимостью не более 10000 руб. списываются в состав материальных расходов в полной сумме в момент ввода в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ). Если организация в бухгалтерском учете установит лимит в размере 20000 руб., то это неизбежно приведет к расхождению данных бухгалтерского и налогового учета и образованию временных разниц, подлежащих учету в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль». Так, в рассмотренном примере копировальный аппарат в целях налогообложения прибыли признается амортизируемым основным средством. Его стоимость нельзя в полном объеме списать на расходы в момент ввода в эксплуатацию. Стоимость копировального аппарата в налоговом учете будет списываться на расходы путем начисления амортизации в порядке, предусмотренном гл. 25 НК РФ. Сблизить бухгалтерский и налоговый учет можно только одним способом, установив в бухгалтерском учете лимит стоимости отнесения предметов к материально-производственным запасам в размере 10000 руб. Таким образом, прежде чем внести соответствующие изменения в учетную политику в целях бухгалтерского учета, бухгалтеру необходимо оценить последствия этих изменений как с точки зрения оптимизации налога на имущество, так и с точки зрения рациональности ведения бухгалтерского и налогового учета. 1.7. Доходные вложения – это основные средства Под доходными вложениями в материальные ценности понимаются вложения организации в часть имущества, в здания, помещения, оборудование и другие ценности, имеющие материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода. Учет доходных вложений в материальные ценности до 01.01.2006 г. регулировался только Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утв. приказом Минфина РФ N 94н от 31.10.2000. Учитывая формулировку Плана счетов, она позволяет учесть на счете 03 только объекты, изначально приобретаемые для сдачи в финансовую аренду (лизинг) или прокат. Ранее приобретенное имущество для нужд производства и управления, но в дальнейшем сдаваемое в аренду, учитывается на отдельном субсчете счета 01 в составе основных средств. Процесс перевода такого имущества со счета 01 в состав доходных вложений Планом счетов не предусмотрен. В п. 2 старой редакции ПБУ 6/01 было сказано, что положение применялось в отношении доходных вложений в материальные ценности. Но из предыдущего п. 1 вытекало, что речь идет не о том, что доходные вложения в материальные ценности являются основными средствами, а о том, что информация о доходных вложениях в материальные ценности формируется в бухгалтерском учете по правилам, установленным ПБУ 6/01 для основных средств. Это положение вызывало споры о том, являются ли доходные вложения основными средствами или нет. Из текста данного пункта предполагается, что правила их учета аналогичны, но то, что доходные вложения являются основными средствами, прямо сказано не было. И это вело к спорам в части исчисления налога на имущество, поскольку им облагаются только основные средства по данным бухгалтерского учета (п. 1 ст. 374 НК РФ). Из-за неопределенности текста ПБУ 6/01 Минфин РФ вынужден был отстаивать позиции лизинговых компаний и утверждать, что доходные вложения являются активами, качественно отличными от основных средств. А потому они не являются для лизингодателей объектом обложения налогом на имущество (письма Минфина России от 31.08.2004 N 03-06-01-04/16, от 19.11.2004 N 03-06-01-04/133, от 19.11.2004 N 03-06-01-04/137, от 30.12.2004 N 03-06-01-02/26, от 28.02.2005 г. N 03-06-01-04/118 и от 03.03.2005 г. N03-06-01-04/125). Однако Минфин выдвинул дополнительное условие, эти объекты изначально должны быть поставлены на счет 03. Если же бухгалтер перевел их на счет 03 со счета 01, то налог на имущество с таких средств платить нужно (письма Минфина РФ от 30.12.2004 N 03-06-01-02/26, ФНС от 19.05.2005 N ГВ-6-21/4182). Суды, рассматривавшие споры по данному вопросу, не могли отстоять интересы налогоплательщиков и согласились с этой точкой зрения (см. постановления ФАС Восточно-Сибирского округа от 11.08.2005 N А33-528/2005-Ф02-3805/05-С1, Западно-Сибирского округа от 29.06.2005 N Ф04-3274/2005(12469-А27-40) и от 15.06.2005 N Ф04-3827/2005(12290-А27-33), Северо-Кавказского округа от 27.06.2005 N Ф08-2712/05-1099А и от 06.04.2005 N Ф08-1177/05-469А). Кроме того, представители налоговых органов стали утверждать, что ст. 171 и 172 НК РФ позволяют принять к вычету НДС, уплаченный в цене либо товаров, либо работ, либо услуг. А по доходным вложениям вычет НДС не предусмотрен. Конечно, это утверждение не было основано на тексте НК РФ, ведь под товаром в гл. 21 понимаются многие активы, в т. ч. материалы. Однако складывалась ситуация, что по лизинговому имуществу, которое учитывается согласно условиям договора на балансе лизингодателя, налог на имущество не платил никто. А по имуществу, которое учитывалась на балансе лизингополучателя, налог уплачивался. Это ставило налогоплательщиков в неравные условия, а бюджет недополучал налоги. С 1 января 2006 года изменены условия, при одновременном выполнении которых актив принимается организацией к бухгалтерскому учету в качестве основного средства (п. 4 ПБУ 6/01 в новой редакции). Предусмотрено, что одним из таких условий является использование организацией объекта для предоставления за плату во временное владение и пользование или во временное пользование. Основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности (п. 5 ПБУ 6/01 в новой редакции). В этой части План счетов получил подкрепление позиции. Кроме того, ПБУ 6/01 дополнено в п. 32 Положением об обязательном раскрытии существенной информации о доходных вложениях в бухгалтерской отчетности. Например, такая информация о наличии и движении доходных вложений организаций в материальные ценности раскрывается в отдельном разделе Приложения к бухгалтерскому балансу (форма N 5). Однако возникают последствия, касающиеся налога на имущество организаций, установленного гл. 30 «Налог на имущество организаций» НК РФ. Это означает, что с января 2006 г. объектом налогообложения по налогу на имущество организаций признаются объекты основных средств, учитываемые не только на счете 01, но и на счете 03. Налог надо платить даже с доходных вложений, приобретенных до 1 января 2006 года. Таким образом, Минфин положил конец дискуссии о том, платить или не платить налог на имущество с данных объектов. Те налогоплательщики, которые уплачивают авансовые платежи по налогу ежеквартально, при расчете налога в 2006 г. учтут на начало года в составе основных средств на 01.01.2006 остаточную стоимость объектов всех основных средств, в том числе учтенных на счете 03. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Верх |

||||

|

|

||||