|

||||

|

|

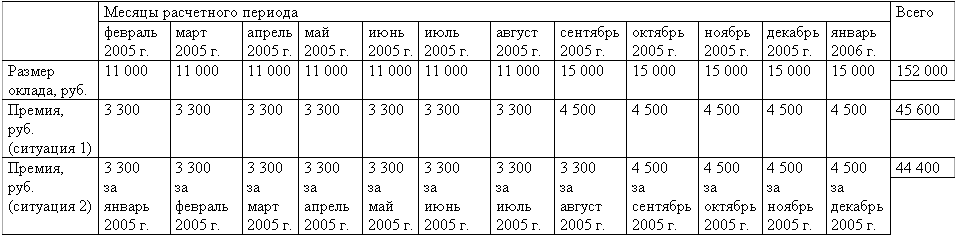

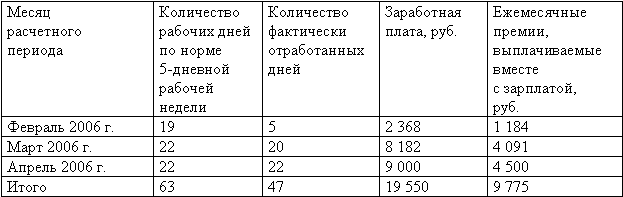

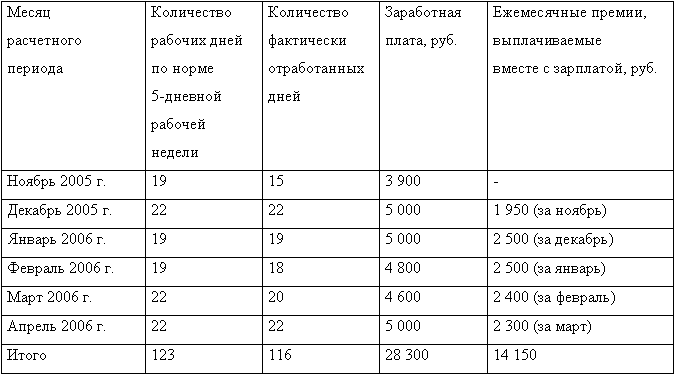

Глава 7. Порядок учета выплаченных премий при расчете пособия Одним из наиболее проблемных аспектов является порядок учета премий при исчислении среднего заработка. На каждом предприятии предусмотрено поощрение своих сотрудников, например за высокие показатели в труде или к праздникам, выплачивая им премии. Премии могут начисляться ежемесячно вместе с зарплатой, по итогам работы за год (квартал) или быть приурочены к какому-нибудь празднику. ФСС РФ в своем Письме разъяснил, в каком порядке учитывать каждый вид премий при расчете среднего заработка. Несмотря на то, что общий порядок включения вознаграждений в его расчет регулируется нормами постановления правительства от 11 апреля 2003 г. № 213 «Об особенностях порядка исчисления среднего заработка», на практике порой возникают неоднозначные ситуации. Связано это с тем, что каждая организация самостоятельно разрабатывает Положение о премировании, да и выплачиваются такие вознаграждения с разной периодичностью и не всегда вовремя. Премию можно учесть в том случае, если данные о ней занесены в Положение о премировании, т.е. она является системной. В таком случае совершенно неважно, с какой периодичностью выплачивается вознаграждение и предусмотрено ли оно коллективным договором. Суммы премий, начисленные только на основании приказа руководства, в расчет среднего заработка не берутся. К ним можно отнести выплаты в связи с праздниками (23 февраля, 8 Марта, юбилей фирмы и т. д.) Если фирма поощряет своих сотрудников ежемесячно, но по каким-то причинам выплаты производит несвоевременно, то этот момент никак не влияет на расчет среднего заработка. При расчете пособия по нетрудоспособности учитывают только те премии, которые: во-первых– только те премии, которые предусмотрены положением об оплате труда или прописаны в трудовом (коллективном) договоре. во-вторых– они должны облагаться ЕСН и страховыми взносами. Если эти условия не выполняются, то поощрения в расчет средней заработной платы включать не нужно. При расчете пособия не следует учитывать вознаграждения, начисленные в месяце, в котором сотрудник заболел, об этом настаивают специалисты ФСС РФ. В п.е 14 Положения сказано, что при «исчислении среднего заработка учитывают премии, начисленные за расчетный период...», т.е. в пределах этого периода. Конечно, это спорное утверждение. Скажем, человек заболел в июле 2006 г. и в этом же месяце ему начислили премию за II квартал. Т.е. за время, которое вошло в расчетный период (июль 2005 г. – июнь 2006 г.). Однако если вы не будете включать данную премию в расчет и будете настаивать на своем, наверняка судебного разбирательства не избежать. Между тем сумма пособия возрастет ненамного. А раз так, подумайте, стоит ли спорить с ФСС РФ. Обратите внимание: Случается и нередко, что сотрудник не полностью отработал расчетный период. Если расчетный период отработан не полностью. Тогда суммы начисленных премиальных учитываются исходя из фактически отработанного времени (п. 14 постановления правительства от 11 апреля 2003 г. № 213). Однако такое условие не относится к ежемесячным премиям, выплачиваемым одновременно с заработной платой. Они включаются в расчет в полном размере. Т.е. сначала сумма премиальных делится на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели в расчетном периоде. А затем полученный результат умножают на число рабочих дней по календарю пятидневной (шестидневной) рабочей недели, которые приходятся на отработанное время. В соответствии с п. 14 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 11 апреля 2003 г. № 213, при определении среднего заработка премии и вознаграждения, фактически начисленные за расчетный период, учитываются в следующем порядке: – ежемесячные премии и вознаграждения – не более одной выплаты за одни и те же показатели за каждый месяц расчетного периода; – премии и вознаграждения за период работы, превышающий один месяц, – не более одной выплаты за одни и те же показатели в размере месячной части за каждый месяц расчетного периода; – вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий календарный год, – в размере 1/12 за каждый месяц расчетного периода независимо от времени начисления вознаграждения. Пример. В феврале 2006 г. работник организации был болен с 6-го по 20-е число включительно. Непрерывный трудовой стаж работника составляет 12 лет. Расчетный период для целей исчисления среднего заработка – с февраля 2005 г. по январь 2006 г. Должностной оклад работника с февраля 2005 до июля 2005 г. составлял 11 000 руб., с сентября – 15 000 руб. Положением о премировании, принятым в организации, установлено, что по результатам работы за предыдущий месяц работникам выплачивается премия в размере 30% должностного оклада. Ситуация 1: премии начисляются и выплачиваются одновременно с выплатой заработной платы за вторую половину месяца (за январь в январе). Ситуация 2: премии начисляются и выплачиваются месяцем позже (за январь в феврале). Необходимо определить размер пособия по временной нетрудоспособности, причитающегося работнику за дни болезни, если работником отработаны все рабочие дни расчетного периода (249 дн.). Обратите внимание: согласно разъяснениям специалистов Фонда социального страхования РФ при определении среднего заработка должны учитываться премии, начисленные за отчетный период, т.е. в пределах расчетного периода, а не за месяцы расчетного периода. Таким образом, премия, начисленная работнику по результатам работы за январь 2006 г. в феврале 2006 г., применительно к ситуации 2 в расчете участвовать не должна.  Таким образом, средний дневной заработок работника составит: – ситуация 1 – 793,57 руб. [(152 000 руб. + 45 600 руб.) : 249 дн.]; – ситуация 2 – 788,75 руб. [(152 000 руб. + 44 400 руб.) : 249 дн.]. Учитывая ограничение размера пособия по временной нетрудоспособности (15 000 руб.), максимально возможная величина дневного пособия, выплачиваемого за счет средств ФСС РФ, составит 789,47 руб. (150080 руб.: 19 дн.). Таким образом, при определении размера пособия должен учитываться средний дневной заработок работника. Соответственно размер пособия по временной нетрудоспособности составит: – ситуация 1 – 8684,17 руб. (789,47 руб. х 11 дн.); – ситуация 2 – 8676,25 руб. (788,75 руб. х 11 дн.). Пример. В феврале 2006 г. работник организации был болен с 6-го по 20-е число включительно. Непрерывный трудовой стаж работника составляет 12 лет. Расчетный период для целей исчисления среднего заработка – с февраля 2005 г. по январь 2006 г. Должностной оклад работника до июля 2005 г. составлял 8000 руб., с июля по октябрь 2005 г. – 11 000 руб., а с октября 2005 г. – 13 000 руб. Положением о премировании, принятым в организации, установлено, что по результатам работы за второе полугодие 2005 г. работникам выплачивается премия в трехкратном размере их должностных окладов. Работнику выплачена премия за июль – декабрь 2005 г. в размере 30 000 руб. Расчетный период отработан работником полностью – 249 дн. Необходимо определить размер пособия по временной нетрудоспособности, причитающегося к выплате. Поскольку указанная премия начислена в пределах расчетного периода, то она в полной сумме учитывается при подсчете среднего заработка. Таким образом, средний дневной заработок работника составит 582,33 руб. [(125 000 руб. + 30 000 руб.): 249 дн.], а размер пособия по временной нетрудоспособности – 6405,63 руб. (582,33 руб. х 11 дн.). Пример. В феврале 2006 г. работник организации был болен с 6-го по 20-е число включительно. Непрерывный трудовой стаж работника составляет 12 лет. Расчетный период для целей исчисления среднего заработка – с февраля 2005 г. по январь 2006 г. – работником отработан полностью. Должностной оклад работника до июля 2005 г. составлял 8000 руб., с июля по октябрь 2005 г. – 11 000 руб., а с октября 2005 г. – 13 000 руб. В январе 2006 г. работникам организации была выплачена премия по результатам работы за 2005 г. в размере 60 000 руб. Определим размер пособия по временной нетрудоспособности, причитающегося работнику за дни его болезни. Применительно к условиям данного примера премия, выплаченная работнику в январе, при подсчете среднего заработка работника должна учитываться в размере, не превышающем 1/12 за каждый месяц расчетного периода. Таким образом, размер среднего дневного заработка работника составит 742,97 руб. [(125 000 руб. + 60 000 руб.): 249 дн.]. Поскольку размер среднего дневного заработка работника превышает максимально допустимую величину дневного пособия, выплачиваемого за счет средств ФСС РФ (656,84 руб.), при расчете пособия учитывается указанная величина. Соответственно размер пособия по временной нетрудоспособности составит 8172,67 руб. (742,97 руб. х 11 дн.). Если время, приходящееся на расчетный период, отработано не полностью, то премии и вознаграждения, выплачиваемые работнику, учитываются при определении его среднего заработка пропорционально времени, отработанному в расчетном периоде. Исключение из этого составляют только ежемесячные премии, выплачиваемые одновременно с заработной платой за данный месяц. Пример. В январе 2006 г. работнику организации начислена и выплачена премия по результатам работы за 2005 г. в размере 60 000 руб. Временная нетрудоспособность работника наступила 6 февраля и продолжалась по 20 февраля включительно. Непрерывный трудовой стаж работника – 12 лет. Число рабочих дней по календарю пятидневной рабочей недели, приходящееся на расчетный период, – 249. За расчетный период заработная плата работнику начислена в размере: – ситуация 1 – 81 927,71 руб.; – ситуация 2 – 82 385,54 руб. Необходимо определить размер пособия по временной нетрудоспособности, причитающегося работнику за дни болезни, если им в расчетном периоде фактически отработано: – ситуация 1 – 170 дн.; – ситуация 2 – 200 дн. Применительно к условиям данного примера в сумме фактического заработка, учитываемого при исчислении среднего заработка, должна быть учтена сумма премии в размере: – ситуация 1 – 40 963,86 руб. (60 000 руб.: 249 дн. х 170 дн.); – ситуация 2 – 48 192,77 руб. (60 000 руб.: 249 дн. х 200 дн.). Таким образом, средний дневной заработок работника составит: – ситуация 1 – 722,89 руб. [(81 927,71 руб. + 40 963,86 руб.) : 170 дн.]; – ситуация 2 – 652,89 руб. [(82 385,54 руб. + 48 192,77 руб.) : 200 дн.]. В обоих случаях больничные необходимо рассчитывать исходя из среднего заработка, т.к. максимальный размер пособия составляет – 789,47 руб. (15000 руб.: 19 дн.). Соответственно размер пособия составит: – ситуация 1 – 7951,79 руб. (722,89 руб. х 11 дн.); – ситуация 2 – 7181,79 руб. (652,89 руб. х 11 дн.). Ежемесячные премии Выплата ежемесячных премий осуществляется как с зарплатой текущего месяца, так и месяцем позже. Они по-разному учитываются при расчете средней заработной платы. Премии, выплачиваемые вместе с зарплатой текущего месяца, включают в расчет средней зарплаты по фактически начисленным суммам. При этом полностью отработан расчетный период или нет, значения не имеет. Такие разъяснения дали специалисты ФСС РФ в Письме № 02-18/07-1202. Пример. Менеджер ООО «Матрица» Сидорова А.А. была принята на работу 20 февраля 2006 г. До этого времени она трудилась в ЗАО «Марс». Непрерывный трудовой стаж Сидоровой составляет 4 года. В мае 2006 г. менеджер уходит в декрет. Ею был представлен в бухгалтерию листок временной нетрудоспособности. В мае 2006 г. 20 рабочих дней. В ООО «Матрица» установлена пятидневная рабочая неделя. А ежемесячный оклад менеджера составляет 9000 руб. В положении о заработной плате фирмы сказано, что ежемесячно вместе в зарплатой текущего месяца сотрудникам выплачивают премию в размере 50 процентов от суммы оклада. На эти выплаты начисляют ЕСН и страховые взносы. Прежде всего, надо определить, может ли Сидорова претендовать на то, чтобы пособие по беременности и родам ей рассчитывали исходя из ее средней зарплаты. Т.к. Сидорова отработала за последние 12 месяцев, более трех месяцев, она имеет на это право. Ведь весь период работы в ЗАО «Марс» принимается за фактически отработанный. Однако при расчете суммы самого пособия берут время и начисленную зарплату только в ООО «Матрица». Обратите внимание: т.к. Сидоровой выплачивают пособие по беременности и родам, непрерывный стаж в расчет брать не нужно. Поэтому пособие ей выплатят из расчета 100 процентов среднего заработка. С февраля по апрель 2006 г. Сорокиной было начислено:  Т.к. премии выплачивают вместе с зарплатой текущего месяца, то они учитываются при расчете среднего заработка по фактически начисленным суммам. Не полностью отработанный расчетный период значения не имеет. Величина средней заработной платы будет следующей: (19 550 руб. + 9 775 руб.) : 47 дн. = 623,93 руб. Эта сумма меньше максимального размера ежедневного пособия, которое ООО «Матрица» может выплатить за счет ФСС РФ (15 000 руб. : 20дн = 750 руб.) Поэтому пособие по беременности и родам Сидоровой выплачивают исходя из дневного пособия. Сумма больничных составит: 623,54 руб. х 140 дн. = 87 295,60 руб. Вам вероятно известно, что более распространен другой вариант выплаты ежемесячной премии. Это когда премии выплачивают месяцем позже. Скажем, в феврале за январь. В этом случае, определяя средний заработок, ежемесячные премии учитывают в расчетном периоде не более одной за каждый месяц. А если расчетный период отработан не полностью (а на практике чаще так и бывает), то премия рассчитывается пропорционально отработанному времени в предыдущем месяце. Пример. Бухгалтер ООО «Корсар» Санникова А.А. устроилась на работу в ноябре 2005 г. С 13 по 23 мая 2006 г. она болела. Т.е. находилась на больничном шесть рабочих дней. В мае 2006 г. 20 рабочих дней. Непрерывный трудовой стаж Санниковой составляет семь лет. Следовательно, пособие по временной нетрудоспособности ей необходимо выплачивать в размере 80 процентов от ее среднего заработка. В ООО «Корсар» установлена пятидневная рабочая неделя. А ежемесячный оклад бухгалтера составляет 5000 руб. В положении о заработной плате фирмы сказано, что ежемесячно вместе с зарплатой текущего месяца сотрудникам выплачивают премию в размере 50 процентов от суммы оклада за прошлый месяц. На эти выплаты начисляют ЕСН и страховые взносы. Санникова вправе рассчитывать на пособие исходя из средней зарплаты. Ведь она отработала больше трех месяцев, перед тем как заболеть. При расчете суммы пособия берут время и начисленную за него зарплату только в ООО «Корсар» – организации, выплачивающей пособие. При этом время и начисления у предыдущего работодателя не учитывают. С ноября 2005 г. по апрель 2006 г. Санниковой было начислено:  Как видно из таблицы, все премии начислены в расчетном периоде и их количество не превышает количество премий, которые можно включить в расчет. Однако, т.к. расчетный период отработан не полностью, эти премии нужно учесть пропорционально отработанному времени: 14 150 руб.: 123 дн. х 116 дн. = 13 344,72 руб. Именно эту сумму можно включить в расчет среднего заработка: (28 300 руб. + 13 344,72 руб.): 116 дн. = 359,01 руб. Среднедневное пособие с учетом непрерывного стажа составит: 359,01 руб. х 80% = 287,21 руб. Максимальный размер ежедневного пособия, который ООО «Корсар» может выплатить за счет средств ФСС РФ, равен: 15 000 руб.: 20 дн. = 750 руб. 750 руб. > 287,21 руб. Поэтому пособие по временной нетрудоспособности Санниковой выплачивают исходя из дневного пособия. Оно составит: 258,91 руб. х 6 дн. = 1553,46 руб. Единовременные премии Если положением об оплате труда организаций предусмотрена выплата единовременных премий, например, к государственным праздникам или в связи с юбилеем, то они также должны включаться в расчет среднего заработка. Начисленные в расчетном периоде единовременные премии, выплаченные за неопределенный период, учитываются в полном размере при полностью отработанном расчетном периоде. Конечно, при условии, что на них начисляют ЕСН. Если период отработан не полностью, то здесь поступают аналогично тому порядку, который был рассмотрен для ежемесячных премий, выплачиваемых спустя месяц. Т.е. пропорционально отработанному времени. Пример. В январе 2006 г. сотрудник ООО «Кольцо» Никитин П.И. заболел. Он трудится в фирме с 2000 г. Расчетный период – январь-декабрь 2005 г. В положении о заработной плате предусмотрено, что работникам ООО «Кольцо» выплачивают единовременные премии к государственным праздникам. Всего Никитину было выплачено 15 400 руб. премий: в феврале (к Дню защитника Отечества), в марте (к Международному женскому дню), в апреле (перед Праздником Весны и Труда), в мае (к Дню Победы), в июне (приурочена к Дню России), в ноябре (к годовщине Октябрьской революции) и в декабре (две премии: перед Днем Конституции РФ и к Новому году). На все эти поощрения был начислен ЕСН. Кроме того, в августе 2005 г. сотруднику за счет чистой прибыли выплатили премию к юбилею – 5000 руб. Как в этом случае учесть все эти премии при условии, что из 251 рабочего дня в 2005 г. Никитин отработал 208 дней? Получается, что в расчет средней заработной платы войдут восемь единовременных премий. Учитывая, что расчетный период отработан не полностью, выплаченные премии будут включаться в расчет пособия пропорционально отработанному времени. Учтена будет следующая сумма: 15 400 руб.: 251 дн. х 208 дн. = 12 761,75 руб. Что касается премии, начисленной и выплаченной Никитину в августе в связи с его юбилеем, то она не будет включена для расчета пособия, т.к. на нее не начисляют ЕСН и она не предусмотрена положением о заработной плате. Квартальные премии При начислении пособия в расчет берется средняя заработная плата за 12 последних месяцев. Квартальные премии включаются в расчет пособия. Если следовать п.у 14 Порядка расчета среднего заработка, то квартальные премии нужно учитывать так. Сначала надо определить сумму, которая приходится на каждый месяц квартала. Она равна 1/3 суммы квартальной премии. При расчете пособия можно взять только ту часть, которая относится к месяцам, входящим в расчетный период. Однако соцстрах в своих примерах продемонстрировал другой порядок действий. Рассчитывая пособие, фонд предлагает учитывать все квартальные премии, начисленные в расчетном периоде полностью. За какие месяцы выдана премия, значения не имеет. При этом можно включить только четыре квартальные премии, которые начислены за один показатель, даже несмотря на то, что в расчетном периоде их может быть выдано пять. Например, сотрудник заболел в мае 2006 г. Значит, расчетный период для расчета пособий для него – май 2005 г. – апрель 2006 г. Предположим, что за это время были выплачены следующие квартальные премии за выполнение плана: – в мае 2005 г. – за I квартал 2005 г.; – в июле 2005 г. – за II квартал 2005 г.; – в октябре 2005 г. – за III квартал 2005 г.; – в январе 2006 г. – за IV квартал 2006 г.; – в апреле 2006 г. – за I квартал 2006 г. Дело в том, что в п. 14 Положения определено, что за один месяц нельзя учесть две аналогичные премии. Поэтому, определяя размер среднего заработка, из пяти полученных премий надо взять только четыре. Так сказано в Письме ФСС РФ № 02-18/07-1202. Какие конкретно из начисленных квартальных премий брать в расчет – большие по сумме или последние четыре из начисленных, – следует оговорить в коллективном договоре или другом документе организации. Скажем, в положении о премировании. Пример. Сотрудник ЗАО «Залежное» Кривцов А.Н. в мае 2006 г. заболел. За расчетный период – с 1 мая 2005 г. по 30 апреля 2006 г. ему начислено пять квартальных премий: – 7000 руб. в мае 2005 г. – за I квартал 2005 г.; – 8500 руб. в июле 2005 г. – за II квартал 2005 г.; – 6000 руб. в октябре 2005 г. – за III квартал 2005 г.; – 10 000 руб. в январе 2006 г. – за IV квартал 2005 г.; – 4500 руб. в апреле 2006 г. – за I квартал 2006 г. В коллективном трудовом договоре ЗАО «Залежное» установлено, что в фактический заработок включают самые большие из аналогичных премий, которые начислены в расчетном периоде. Получается, что в расчет войдет 31 500 руб. (10 000 + 8500 + 7000 + 6000). Конечно, при условии, что расчетный период отработан полностью. Последнее поощрение, начисленное в апреле 2006 г., учитываться не будет. Согласитесь, что описанный порядок отнюдь не на руку организации, ведь ее работники получат меньше пособия, чем могли бы. Из этой ситуации есть выход. Достаточно отследить периодичность выплаты премий. И раз Положением запрещено включать в расчет среднего заработка премии за одни и те же результаты, логично предусмотреть, чтобы одна из пяти премий была выдана работникам за достижение другого показателя. Скажем, не за выполнение плана, а за повышение качества продукции или экономию материалов. Тогда все поощрения можно будет учесть, рассчитывая пособие. Годовые премии Помимо ежемесячных и ежеквартальных вознаграждений, многие фирмы считают своим долгом поощрить сотрудников годовой премией, хотя действующее законодательство такого понятия не содержит: в нем предусмотрено лишь вознаграждение по итогам работы за год. Оно выплачивается единовременно, причем авансовая форма выдачи этой премии не предполагается. При исчислении среднего заработка для расчета больничных учитывают вознаграждения по итогам работы за предшествующий календарный год в размере 1/12 за каждый месяц расчетного периода независимо от времени начисления (п. 14 Положения). Руководствуясь Порядком расчета среднего заработка, ее надо распределить по месяцам, за которые она начислена. Получится по 1/12 на каждый месяц года. При расчете пособия нужно взять только ту часть, которая приходится на месяцы расчетного периода. ФСС же предложил делать проще. Фонд считает, что если начисление годовой премии попадает в расчетный период, то при расчете пособия ее можно учесть в полной сумме. Если же в расчетный период попадут две годовые премии (за предыдущий и прошлый годы), то в расчет можно взять только одну – последнюю. В связи с этим надо обратить внимание на следующие моменты. 1. Если работник проработал в организации неполный рабочий период, за который начисляются премии и вознаграждения, и они начислены пропорционально отработанному времени, то при подсчете среднего заработка их следует учитывать исходя из фактически начисленных сумм. Например, работник устроился на фирму 1 мая 2005 г. В январе 2006 г. ему начислена премия по итогам работы за 2005 г. Временная нетрудоспособность наступила в феврале 2006 г. В данном случае годовую премию следует учитывать в размере 1/8, а не 1/12 от начисленной суммы за каждый месяц расчетного периода. 2. Если на момент, когда подсчитывают больничные, годовая премия еще не начислена, то расчеты производятся без учета этих выплат. А в дальнейшем, когда бухгалтер начислит эти суммы, нужно будет сделать перерасчет. 3. Если в расчетном периоде организация начислила премию не только за предшествующий год, но и за предыдущий период, то в фактическом заработке будут учитываться только премии предшествующего года. Например, в 2006 г. за 2005 г. Кроме того, в Письме ФСС РФ № 02-18/07-1202 сказано, что нельзя одновременно включать в средний заработок годовую премию и выплаты за стаж, выдаваемые раз в год. По мнению автора, это незаконно. Ведь премия по итогам года и вознаграждение за выслугу лет это не одно и то же. Однако доказывать это вам придется, скорее всего, в арбитражном суде. А т.к. практики в данном случае еще нет, неизвестно чью сторону займут судьи. Поэтому, чтобы не рисковать, лучше следовать разъяснениям чиновников фонда. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Верх |

||||

|

|

||||