|

||||

|

|

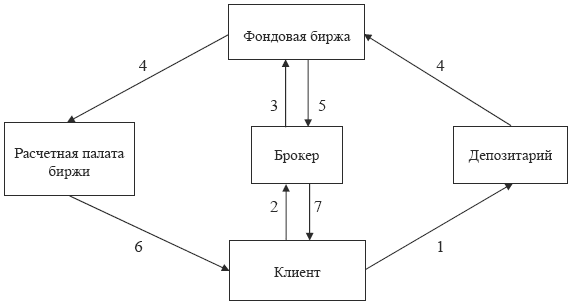

12. Рынок ценных бумаг 12.1. Сущность и виды ценных бумаг Экономическое понятие ценной бумаги – это особая форма существования капитала. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые и зафиксированы в форме ценной бумаги. Ценные бумаги выполняют следующие функции: • обеспечивают получение доходов в виде дивидендов, процентов, дисконта и т. п.; • предоставляют определенные права их владельцам (право на участие в управлении, на информацию, имущество и др.); • способствуют перераспределению денежных средств между государством и юридическими лицами, государством и населением, между сферами и отраслями экономики, между территориями и т. д.; • являются высоколиквидными активами; • ограничивают и снижают финансовые риски. Ценные бумаги можно классифицировать по различным критериям: • по происхождению – на первичные и производные, выпускаемые на основе первичных ценных бумаг (опционы, фьючерсы, депозитарные расписки); • по типу – на долевые (дают право на долю в уставном капитале), долговые (свидетельствуют о том, что их владелец одолжил определенную сумму эмитенту), платежные; • по форме существования – на документарные и бездокументарные; • по сроку существования – на срочные и бессрочные; • по форме выпуска – на эмиссионные (размещаются выпусками) и неэмиссионные; • по форме собственности – на государственные и негосударственные; • по территории распространения – на российские, еврооблигации, иностранные ценные бумаги; • по типу использования – на инвестиционные (капитальные) и неинвестиционные (обслуживают расчеты – вексель, чек и др.); • по идентификации владельца – на именные и предъявительские; • по характеру обращения – на рыночные и нерыночные; • по уровню риска – на безрисковые, со средней степенью риска, рисковые; • по уровню доходности – на бездоходные, со средней доходностью, высокодоходные; • по степени ликвидности – на ликвидные и неликвидные; • по видам эмитентов – на государственные, муниципальные, корпоративные, ценные бумаги кредитных организаций. Основными видами ценных бумаг являются акции, облигации, деривативы (производные ценные бумаги). Акция – эмиссионная ценная бумага, удостоверяющая право собственности на долю в уставном капитале АО. Акционеры являются коллективными собственниками имущества и имеют права на получение части прибыли АО в виде дивидендов, на участие в управлении АО и на часть стоимости имущества, остающегося после его ликвидации. Обязательные реквизиты акции: • наименование эмитента и его адрес; • государственный регистрационный номер; • дата выпуска; • вид акции и ее номинальная стоимость; • имя держателя (для именной акции); • размер уставного капитала на день выпуска акции; • срок выплаты дивидендов; • подпись руководителей или уполномоченного лица; • печать эмитента. Акции могут не выдаваться на руки акционерам. Вместо них выдается сертификат акций – документ, выпускаемый эмитентом и удостоверяющий совокупность прав на указанное в сертификате количество ценных бумаг. Акции делятся на обыкновенные (с правом голоса) и привилегированные (с фиксированным дивидендом). Облигация – долговое обязательство эмитента уплатить владельцу облигации в оговоренный срок её номинальную стоимость и ежегодно до погашения – фиксированный или плавающий процент. Еврооблигации – выпускают вне страны происхождения валюты для размещения среди зарубежных инвесторов. Они не попадают под юрисдикцию ни одной из стран (российские бумаги в итальянских лирах, долларах). Депозитарные расписки – это производные ценные бумаги, выпущенные на бумаги иностранного эмитента. Они бывают двух видов: американские (АДР), которые обращаются в США, и глобальные (ГДР), обращающиеся в Западной Европе. Срочными финансовыми инструментами являются опционы и фьючерсы. Опцион – это ценная бумага, подтверждающая право владельца на куплю-продажу базисного актива по фиксированной цене через некоторое время. Фьючерс – это контракт на куплю-продажу базисного актива в будущем по определенной цене. В отличие от опциона фьючерс – не право, а обязательство. Хеджирование – покупка акций с одновременной продажей фьючерсного контракта (продажа в будущем этих же акций с целью страхования ценовых рисков). 12.2. Участники рынка ценных бумаг Субъекты (участники) рынка ценных бумаг – это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним, т. е. вступают между собой в экономические отношения по поводу ценных бумаг. Существуют следующие основные группы участников рынка ценных бумаг в зависимости от их функционального назначения: – эмитенты; – инвесторы; – фондовые посредники; – организации, обслуживающие рынок ценных бумаг; – государственные органы регулирования и контроля. Эмитенты – организации, выпускающие ценные бумаги в обращение. В качестве эмитентов обычно выступают государство, коммерческие предприятия и организации. Инвестиционная компания – юридическое лицо, действующее не за счет клиента, а за свой собственный счет. Основными функциями инвестиционной компании являются выпуск собственных ценных бумаг (акций, облигаций), вложение полученных средств в ценные бумаги, купля-продажа ценных бумаг в качестве дилера (ценные бумаги реализуются часто только среди юридических лиц). Базовой функцией инвестиционной компании является андеррайтинг – покупка и гарантированная покупка ценных бумаг при их первичном размещении для продажи инвесторам. Инвестиционный фонд – один из видов инвестиционной компании, его специфика в России заключается в привлечении средств населения. Существуют следующие виды инвестиционных фондов; акционерные (открытого типа) и паевые. Инвестиционный фонд в виде открытого АО выпускает обыкновенные акции, которые могут быть проданы всем желающим. Объем акций не ограничен, и в любое время может быть сделана дополнительная эмиссия. Паевые инвестиционные фонды (ПИФ). Российские паевые инвестиционные фонды представляют собой аналог взаимных фондов, которые существуют за рубежом более 70 лет. В России создано более 16 таких фондов, учредителями являются нерезиденты. ПИФ – не юридическое лицо, а лишь имущественный комплекс. По договору доверительного управления имуществом владелец денежных средств передает доверительному управляющему на определенный срок (не более 5 лет) свои денежные средства в доверительное управление. При этом права собственности сохраняются за инвестором. Инвестор получает именную ценную бумагу – инвестиционный пай, которая может быть как в документарной, так и в бездокументарной форме, на эту ценную бумагу не начисляются и не выплачиваются ни проценты, ни дивиденды. У такой ценной бумаги есть лишь цена размещения и цена выкупа. Цена размещения – такая цена, которую платит инвестор при покупке пая, цена выкупа – цена, по которой у него этот инвестиционный пай выкупает управляющая компания. Инвестор может потребовать свои денежные средства обратно в любой момент. В зависимости от срока возврата денежных средств ПИФ делятся на открытые и закрытые. В первом из них инвесторы имеют возможность продать паи в любой день. Продажа паев интервального (закрытого) фонда возможна через определенные в проспекте эмиссии сроки, но не реже одного раза в год. Все ныне действующие в России ПИФ являются открытыми. Именно система паевых фондов оказалась наиболее устойчивой к кризисным потрясениям августа 1998 г. Инвесторы – покупатели ценных бумаг, выпущенных в обращение. В качестве инвесторов выступают физические лица, а также коммерческие организации, заинтересованные в увеличении (приросте) денежных средств. Инвестор – физическое или юридическое лицо, приобретающее ценные бумаги от своего имени и за свой счет. Инвесторы в зависимости от своей стратегии делятся на стратегических, институциональных и частных. Стратегические инвесторы ставят своей целью получение контроля над деятельностью акционерного общества. Степень влияния на деятельность АО зависит от количества акций. По российскому законодательству обладание разным количеством акций предоставляет инвестору разные права. Если инвестор обладает 1 % акций, то он имеет право ознакомиться с информацией в реестре акционеров, обратиться в суд с иском к члену Совета директоров АО. Если инвестор обладает 10 % голосов, то он имеет право созыва внеочередного общего собрания акционеров, ознакомления со списком участников общего собрания акционеров, требования проверки финансово-хозяйственной деятельности общества. Если инвестор имеет 75 % акций +1, то он полностью контролирует АО. Институциональные инвесторы – это портфельные инвесторы, т. е. они формируют свой портфель ценных бумаг с целью получения дохода. К ним относятся коммерческие банки, инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды. Частные инвесторы – это индивидуальные инвесторы. Профессиональные участники рынка ценных бумаг – юридические лица или граждане, зарегистрированные в качестве предпринимателей, которые осуществляют профессиональную деятельность на рынке ценных бумаг. К ним относятся брокеры, дилеры, управляющие, клиринговые организации, депозитарии, регистраторы, организаторы торговли, коммерческие банки. Фондовые посредники – торговцы, обеспечивающие связь между эмитентами и инвесторами на рынке ценных бумаг. Брокер – посредник, который за определенные комиссионные совершает сделки для клиента. Дилер – юридическое лицо, которое самостоятельно за свой счет осуществляет операции на рынке ценных бумаг и публично объявляет свои цены. Как правило, дилер имеет и брокерскую лицензию. Организации, обслуживающие рынок ценных бумаг – организации, выполняющие все остальные функции, кроме купли-продажи. К этим организациям относятся организаторы рынка (фондовые биржи); депозитарии, регистраторы, расчетные центры (расчетные палаты, клиринговые центры); информационные органы, государственные органы регулирования и контроля рынка ценных бумаг. Инфраструктура фондового рынка схематично представлена на рис. 5.  Рис. 5. Инфраструктура фондового рынка Рис. 5. Инфраструктура фондового рынка1 – депонирование ценных бумаг; 2 – приказы, поручения; 3 – заявки; 4 – информация; 5 – сделки; 6 – денежные средства; 7 – отчеты Фондовая биржа – торговая система, обеспечивающая совершение сделок с ценными бумагами. Является организатором торговли на рынке ценных бумаг, который не совмещает эту деятельность с другими видами деятельности, кроме депозитарной и деятельности по определению взаимных обязательств (клиринговой). Фондовая биржа – некоммерческая организация. Торговля осуществляется только между членами фондовой биржи. Все остальные могут совершать операции только через членов биржи. Фондовыми биржами признаются фондовые отделы товарных и валютных бирж. Членами фондовой биржи могут быть любые профессиональные участники рынка ценных бумаг, государственные исполнительные органы, коммерческие банки – юридические лица. Порядок вступления в члены биржи и численность членов устанавливает сама фондовая биржа. Функции фондовой биржи: • купля-продажа ценных бумаг; • выявление равновесной биржевой цены; • аккумуляция временно свободных денежных средств; • обеспечение арбитража (механизма разрешения споров); • обеспечение гласности и открытости биржевых торгов, доступности информации; • обеспечение гарантий исполнения биржевых сделок; • контроль качества ценных бумаг; • посредничество в расчетах; • разработка этических стандартов, кодекса поведения участников биржевой торговли. Лидерами среди организаторов фондового рынка являются Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС). Для торговли на фондовой бирже ценные бумаги должны быть предварительно положены на хранение (задепонированы) в депозитарии – специализированном хранилище, гарантирующем наличие ценных бумаг у продавцов на момент сделки. Все операции оформляются через депозитарий, т. к. ценные бумаги бездокументарны. Депозитарная деятельность – оказание услуг по хранению сертификатов ценных бумаг или учету и переходу прав на ценные бумаги. Депозитарий передает сведения регистратору, который хранит все сведения о владельцах. Права собственности на ценные бумаги учитываются в реестрах. Регистраторы (реестродержатели) – это компании, которые ведут эти реестры (регистрируют владельцев). Деятельность по ведению реестра владельцев ценных бумаг – сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг. Лица, осуществляющие деятельность по ведению и хранению реестра – это регистраторы или держатели реестра. Ими могут быть только юридические лица. Держателем реестра может быть эмитент или профессиональный участник рынка ценных бумаг по поручению эмитента. Расчетно-кассовые центры хранят денежные средства. За правильностью расчетов между РКЦ и депозитариями осуществляется контроль со стороны клиринговой комиссии. Клиринговая деятельность – деятельность по определению взаимных обязательств и их зачету по поставкам ценных бумаг и расчетам по ним. Деятельность по управлению ценными бумагами осуществляется юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему в управление и принадлежащими третьему лицу денежными средствами и ценными бумагами. Федеральная служба по финансовым рынкам – главный государственный контролирующий орган на рынке ценных бумаг. Выдает лицензии профессиональным участникам рынка ценных бумаг (биржам, брокерам, депозитариям, регистраторам). 12.3. Классификация рынков ценных бумаг Рынки ценных бумаг можно классифицировать по разным критериям: • по стадиям процесса реализации ценных бумаг различают первичный и вторичный рынки; • по правилам торговли ценными бумагами – организованный и неорганизованный; • по способу организации торговли ценными бумагами – биржевой и внебиржевой; • по степени автоматизации процесса торговли – традиционный и компьютеризированный; • по эмитентам – рынок государственных и муниципальных, корпоративных, банковских ценных бумаг; • по времени исполнения сделок с ценными бумагами – кассовый и срочный. Первичный рынок ценных бумаг – приобретение ценных бумаг их первыми владельцами. Эмиссия ценных бумаг – установленная законом последовательность действий эмитента по размещению эмиссионных ценных бумаг. Размещение ценных бумаг – отчуждение ценных бумаг их первым владельцам эмитентом или андеррайтером. В России используют два способа размещения ценных бумаг: 1) открытое размещение (публичное) – размещение ценных бумаг среди неограниченного заранее круга лиц; 2) закрытое размещение (частное) – размещение ценных бумаг среди заранее известного круга лиц. Ценные бумаги подлежат обязательной регистрации, которая осуществляется Министерством финансов РФ и республик в составе РФ, краевыми, областными, городскими финансовыми отделами, Центральным банком РФ. Вторичный рынок – это рынок, где происходит обращение ранее выпущенных ценных бумаг. Организованный рынок ценных бумаг – это их обращение на основе устойчивых правил между лицензированными профессиональными посредниками – участниками рынка – по поручению других участников рынка. Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил. Биржевой рынок – это торговля ценными бумагами на фондовых биржах. Биржевой рынок – это всегда организованный рынок ценных бумаг, так как торговля на нем ведется строго по правилам биржи и только между биржевыми посредниками, которые тщательно отбираются среди всех других участников рынка. Внебиржевой рынок – это торговля ценными бумагами, минуя фондовую биржу. Внебиржевой рынок может быть организованным и неорганизованным. Этот рынок представлен торговой сетью Сбербанка, внебиржевым рынком ценных бумаг коммерческих банков, аукционной сетью, телефонными дилерскими рынками, уличной торговлей ценными бумагами. Организованный внебиржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам. Торговля ценными бумагами может осуществляться на традиционных и компьютеризированных рынках. В последнем случае торговля ведется через компьютерные сети, объединяющие соответствующих фондовых посредников в единый компьютеризированный рынок, характерными чертами которого являются: – отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, отсутствие прямого контакта между ними; – полная автоматизация процесса торговли и его обслуживания; роль участников рынка сводится в основном только к вводу заявок на куплю-продажу ценных бумаг в систему торгов. Кассовый рынок ценных бумаг («кэш»-рынок или «спот»-рынок) – это рынок с немедленным исполнением сделок. Срочный рынок ценных бумаг – это рынок, на котором заключаются срочные сделки, например фьючерсные и опционные. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Верх |

||||

|

|

||||